Introducción:

La tributación de la cesión de vehículos a empleados, socios y miembros del órgano de administración ha sido objeto de numerosas discrepancias con la inspección de tributos, lo que ha provocado numerosos pronunciamientos administrativos y jurisprudenciales.

A raíz de las últimas sentencias del Tribunal de Justicia de la Unión Europea (TJUE), la Audiencia Nacional (AN) y el Tribunal Económico Administrativo Central (TEAC), la AEAT ha emitido una nota informativa sobre los criterios que deben regir en el Impuesto sobre la Renta de las Personas Físicas (IRPF) y en el Impuesto sobre el Valor Añadido (IVA) por la cesión de vehículos de las empresas a sus empleados, por ello, con la publicación de dicha nota, la AEAT persigue un doble objetivo: que los contribuyentes conozcan los criterios que va a seguir Hacienda en futuras inspecciones y sentar los criterios para que la oficinas de inspección las apliquen de forma uniforme.

Ante esta situación vamos a exponer los criterios administrativos que está siguiendo la Inspección, por la cesión de vehículos, en el Impuesto sobre la Renta de las Personas Físicas y en el Impuesto sobre el Valor Añadido.

Retribuciones en especie en IRPF:

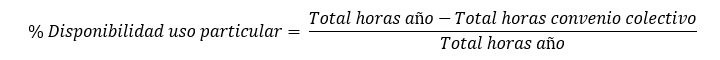

Según el art. 42 de la ley del IRPF, para que exista retribución en especie debe existir un uso particular demostrable. En caso de que se cumpla dicho requisito y la retribución en especie la perciba un empleado, la valoración será la siguiente:

- En el supuesto de entrega, el coste de adquisición para el pagador, incluidos los tributos que graven la operación.

- En el supuesto de uso, el 20% anual del coste de adquisición incluidos los tributos.

- En caso de que el vehículo no sea propiedad del pagador, dicho porcentaje se aplicará sobre el valor de mercado que correspondería al vehículo si fuera nuevo, aunque la entidad lo tenga vía renting, es el 20% del valor del vehículo si fuera nuevo.

Además, establece ciertas reducciones para vehículos eficientemente energéticos, que irán desde un 15% hasta el 30% en la minoración, dependiendo de la naturaleza del automóvil.

A la retribución en especie hay que añadirle todos los gastos satisfechos por la empresa que permitan poner el vehículo en condiciones de uso, tales como seguros, reparaciones… Por el contrario, los gastos derivados del consumo de carburante constituirán una retribución en especie separada siempre que sean satisfechos por la empresa.

Uno de los cambios más significativos es la modificación en la metodología para establecer el porcentaje correspondiente al uso privado del vehículo. Para esto, la AEAT instaura el “criterio de disponibilidad”, el cual dice lo siguiente:

“Para ello, se ha tenido en cuenta, para trabajadores y directivos, las horas laborables previstas en el convenio colectivo aplicable a la empresa y el tiempo de disponibilidad para los trabajadores, concretado en fines de semana, festivos, vacaciones y el horario fuera de la jornada de trabajo, en días laborables.”

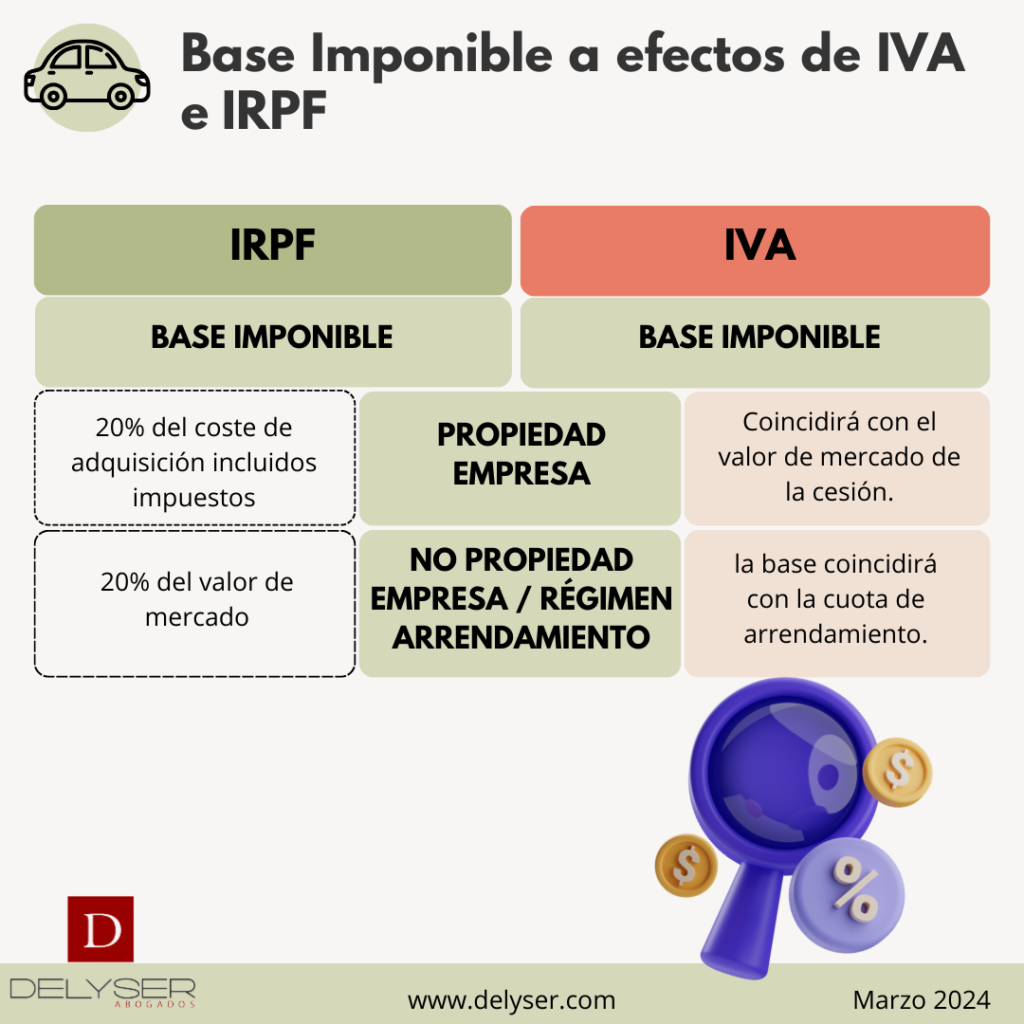

De esta manera, el cálculo del porcentaje de deducibilidad quedaría así:

Con la aplicación de esta fórmula, el porcentaje medio que se estaría aplicando rondaría el 80% para fines particulares y el 20% para uso empresarial, lo que arroja un resultado más que favorable para la Administración.

Retribuciones en especie en IVA:

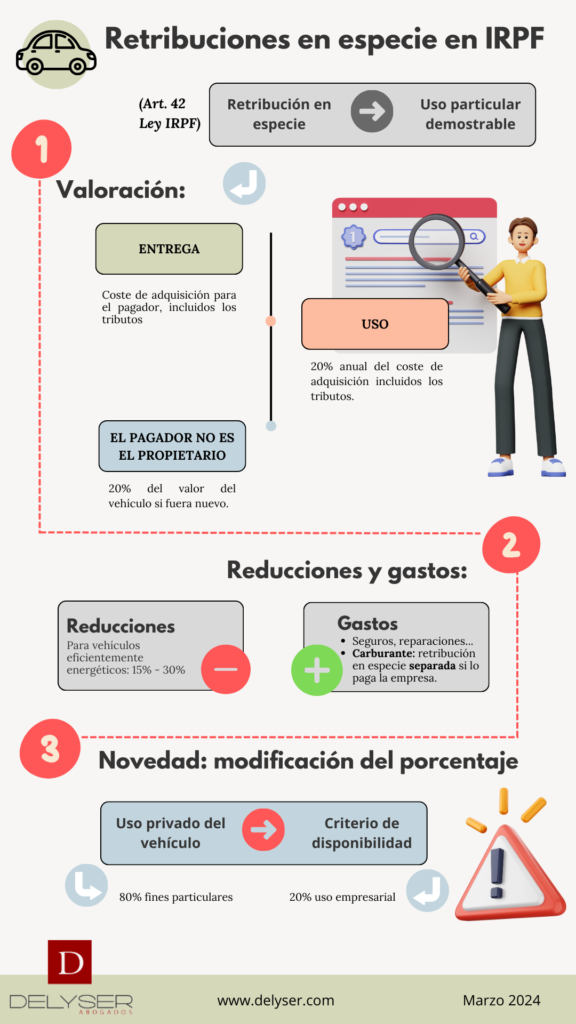

Según el TJUE, las cesiones de vehículos se gravan con IVA sólo si se realizan a cambio de una contraprestación, es decir, cuando haya un intercambio oneroso. Para determinar si existe onerosidad, la AEAT establece que se tiene que cumplir o bien que el trabajador pague por el uso del vehículo, o que elija el vehículo entre otras diversas retribuciones. De la misma forma, establece gratuidad cuando no tenga ninguna repercusión en su retribución. De esta forma, si la cesión del vehículo es gratuita dicha prestación de servicios no está sujeta a IVA.

Ante ello, el Tribunal Supremo, el pasado 29 de Enero de 2024 dictó sentencia confirmando el criterio del TJUE en cuanto a la repercusión del IVA a la cesión.

En cuanto a la deducibilidad de las cuotas de IVA soportadas en la adquisición, tendremos los siguientes casos:

- Si afecta el vehículo íntegramente a la actividad de la empresa, se podrá deducir el 100%.

- Cesión del vehículo en su totalidad al uso particular de empleados, con naturaleza onerosa: se repercutirá el IVA por la cesión al 100%, y se deducirá el IVA al 100%.

- Si existe cesión mixta sin onerosidad (cesión gratuita con IVA soportado o arrendamiento) la afectación será parcial, pudiendo aplicar la presunción del art. 95.Tres.2ª del 50%. Ahora bien, la AEAT puede determinar un porcentaje inferior en base al criterio de disponibilidad.

- Cesión mixta con onerosidad: si se ha soportado IVA en la adquisición, el bien quedará afecto a la actividad económica y por tanto la entidad repercutirá el IVA por la cesión. En caso de no ser abonado el IVA por el destinatario, se entenderá como mayor retribución en especie.

- Cesión gratuita del vehículo íntegramente a empleados para uso particular: no se podrá deducir nada del IVA.

En resumen, el porcentaje de afectación se aplicará también sobre la cuota soportada.

En relación con el autoconsumo, la AEAT estipula dos situaciones:

- Si en la adquisición del vehículo se dedujo el 100% y después se cede de manera gratuita, se considera una prestación de servicios y, por tanto, se debe repercutir el IVA.

- Si se afectó parcialmente a la actividad y posteriormente se cede gratuitamente, se deducirá el porcentaje correspondiente a la afección, teniendo en cuenta además que la Agencia Tributaria podrá aplicar el criterio de disponibilidad.

Base imponible a efectos de IVA e IRPF:

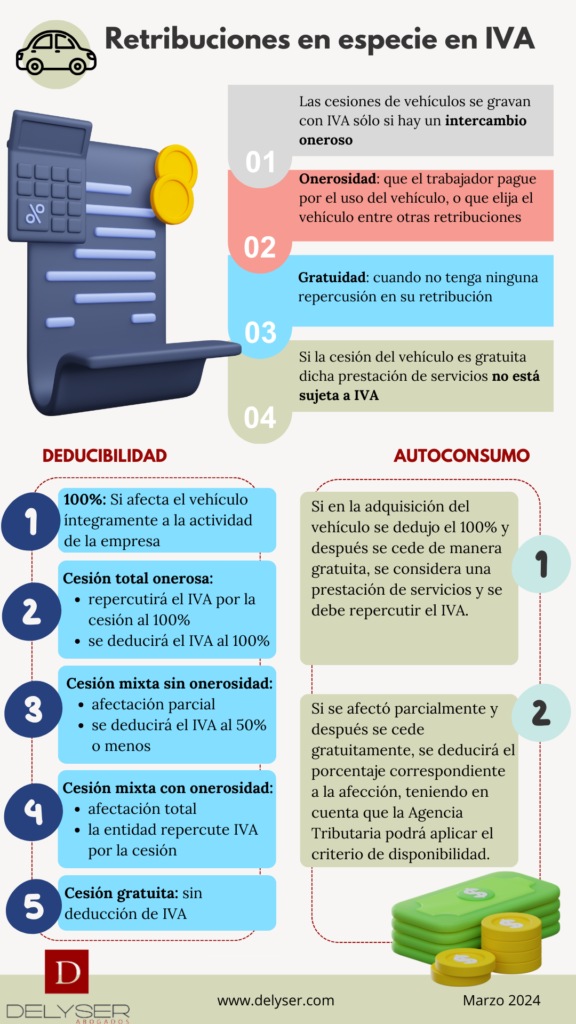

A pesar de que la Nota de la AEAT asimila el tratamiento en IVA y en IRPF en cuanto al grado de disponibilidad para fines particulares, ello no implica que la base de ambos impuestos sea la misma.

En cuanto al IRPF:

- Si el vehículo es propiedad de la empresa, la base será del 20% del coste de adquisición incluidos impuestos.

- Si el vehículo no es propiedad de la empresa, la base será el 20% del valor de mercado.

En cuanto al IVA:

- Si el vehículo es propiedad de la empresa, la base imponible coincidirá con el valor de mercado de la cesión.

- Si el vehículo se utiliza en régimen de arrendamiento, la base coincidirá con la cuota de arrendamiento.

Conclusión:

En definitiva, la Nota emitida por la AEAT permite a las empresas conocer ya con certeza el criterio aplicado por la Administración en las comprobaciones. Un ejercicio de debida diligencia obliga a las empresas a evaluar su posición al respecto. Dicha evaluación comenzará por determinar aquellos puntos en los que la decisión tomada por la empresa diverge respecto a la mantenida por la Administración.

Conocidas las potenciales áreas de regularización, la empresa deberá analizar si el tratamiento fiscal que viene aplicando está debidamente soportado o si, por el contrario, debería procederse a un cambio, teniendo en cuenta a estos efectos el riesgo de potenciales sanciones.

Carmen Gutiérrez Toribio

Socia / Economista.

Responsable del Departamento Fiscal y Financiero

Delyser Abogados