La mala praxis de las Administraciones Tributarias y los excesos recaudatorios deben frenarse a través de los recursos. Un 70 % de los recursos que se interponen en determinadas materias son favorables al contribuyente.

SITUACIÓN

Con la bajada de ingresos en concepto de recaudación de impuestos durante la crisis, la Administración ha tratado de suplir esa disminución a través del incremento de expedientes de comprobación y de inspecciones. Paralelamente, ha decidido adoptar una política de “arrastre de pies” en relación con la devolución de ingresos indebidamente realizados por el contribuyente obligándole a acudir a la vía contencioso-administrativa, incluso, en supuestos en los que existe reiterada jurisprudencia en favor de dicho contribuyente.

RESULTADO

En muchos casos, la baja cuantía de lo reclamado por la Administración, (aun cuando lo exigido sea jurídicamente improcedente), motiva que el administrado pague sin discutir. Sobre todo, porque, en esos casos, el coste de impugnar suele superar la cuantía de la deuda, y aunque es verdad que, en teoría, no es necesaria la asistencia de abogados para impugnar liquidaciones o procedimientos tributarios, sin embargo, la realidad es que nuestro sistema tributario es complejo y, en muchas ocasiones, con multitud de matices doctrinales y jurisprudenciales, y con una importante variabilidad de criterios, lo que aconseja acudir a un abogado.

A esta primera criba por razón de la cuantía, se unen, como factores disuasorios a la hora de recurrir los actos de la administración tributaria:

- el dilatado tiempo necesario para obtener una resolución favorable definitiva.

- la necesidad de pagar o garantizar la deuda exigida, al margen de que esta se recurra, para evitar embargos y ejecuciones.

Finalmente, y aun cuando afortunadamente cada vez es menos frecuente, existe un cierto temor reverencial a discutir e impugnar las resoluciones tributarias, sobretodo, por las personas físicas.

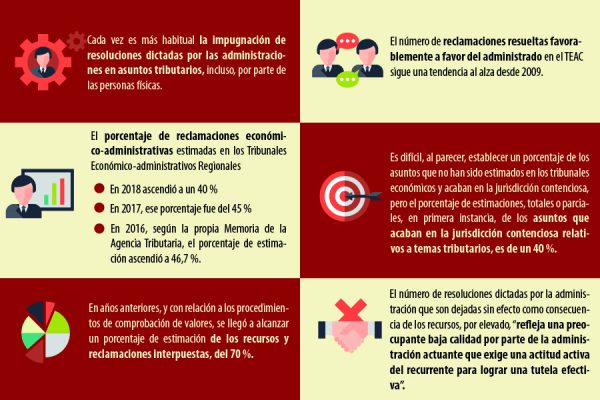

Como contrapunto a todos los “peros” anteriores, quizás sea bueno exponer algunos datos estadísticos y conclusiones extraídas de los “Informes sobre la Justicia Administrativa” y de las Memorias de la propia Agencia Tributaria:

Son muchas las conclusiones que pueden extraerse de esos datos. En todo caso, se evidencia un grave problema que, hoy por hoy, solo parece tener una solución: las resoluciones de las administraciones en temas tributarios son en un alto porcentaje contrarias a la legalidad, ya sea por cuestiones de forma o por cuestiones de fondo, y frente a la mala praxis y los excesos recaudatorios de la Administración Tributaria solo cabe pagar o garantizar y recurrir en plazo.

Frente a la concepción de hace décadas de que los problemas tributarios solo eran una cuestión de ricos o de defraudadores, la percepción actual es que la Agencia Tributaria y el resto de las administraciones con competencias en materia de impuestos se dedican a “sangrar” a los contribuyentes de forma generalizada y que, la pequeña y mediana empresa y el contribuyente medio, son sus “piezas” preferidas.

En este escenario, los medios de información general, no solo los especializados, se hacen eco cada vez con mayor frecuencia de resoluciones judiciales relacionadas con cuestiones tributarias que afectan de manera favorable a un gran número de contribuyentes. Resoluciones que son el resultado del esfuerzo que han realizado muchos administrados cuestionando resoluciones administrativas tributarias. Ejemplos recientes:

- La sentencia del Tribunal Constitucional de mayo de 2017 relacionada con el IIVTNU (la llamada Plus Valía municipal) y la imposibilidad de exigir el pago de dicho tributo en aquellos casos, -tan numerosos como consecuencia de la crisis- en los que no ha existido un incremento de valor entre la fecha de compra y la fecha de venta.

- La sentencia del Tribunal Supremo del 03/10/2018 relativa a la exención de la prestación por maternidad en el IRPF. La del 19 de Febrero de 2018 que pone fin a la discriminación de los no residentes incluso extracomunitarios en el Impuesto sobre Sucesiones y Donaciones.

- Los inquietantes dimes y diretes relacionados con el Impuesto sobre Actos Jurídicos Documentados y el obligado al pago en los préstamos hipotecarios.

CONSEJOS

- Hacer la declaración de IRPF o del Impuesto sobre Sociedades bien asesorado.

- Estar atento a las modificaciones legislativas y jurisprudenciales para determinar si conllevan nuevas obligaciones o, por el contrario, permiten exigir devoluciones de cantidades ingresadas indebidamente.

- Actuar adecuadamente en los supuestos de inspección o comprobación mientras duran dichos procedimientos

- Analizar, una vez que concluyen, la posibilidad de recurrir las resoluciones derivadas.

CONCLUSIÓN

Es evidente que existe un deber constitucional de contribuir al sostenimiento de los gastos públicos, pero también es cierto que solo conforme a una capacidad económica real, que es lo que establece la Constitución. Ante el aparente olvido por parte de las administraciones tributarias de ese limite al afán recaudatorio, solo cabe, mientras las reformas tributarias siguen sin llegar y los informes de los expertos se acumulan en los cajones, RECURRIR.